Você já ouviu falar na metodologia do comportamento financeiro DSOP? É uma estratégia completamente diferente das fórmulas tradicionais de Educação Financeira, porque foi desenvolvida por um pós-doutor a partir de um método científico e acadêmico.

Isso significa que é uma estratégia validada, pois foi construída com base em estudos sobre o comportamento humano. Portanto, é uma maneira confiável para auxiliar na mudança de seus hábitos e até mesmo levar à tão sonhada independência financeira.

Mas o que é esse método? Em primeiro lugar, é preciso entender que Educação Financeira está longe de ser matemática, tampouco, serve como guia de investimentos. Educação Financeira é nada menos que uma ciência humana e social e, como tal, lida com comportamentos.

Afinal, existe um mecanismo por trás das suas decisões de consumo. O cérebro humano possui um sistema de recompensa que libera endorfina cada vez que compramos. Literalmente, nosso corpo recebe estímulos de prazer e felicidade quando gastamos dinheiro.

Sendo assim, ter apenas força de vontade pode não ser o bastante para convencer o seu esquema mental de que não é bom gastar tudo o que ganha em compras que não trazem evolução e crescimento real para a sua vida.

Portanto, neste conteúdo, a SDI mostra tudo sobre esse método e como você pode usá-lo para realizar os seus sonhos e necessidades e ter uma vida plena e feliz!

Como surgiu a metodologia DSOP?

O método científico do comportamento financeiro DSOP é um mecanismo criado a partir da jornada de vida e de estudos de Reinaldo Domingos, educador e terapeuta financeiro, pós-doutor em Ciência da Administração, com pesquisas na área de Educação Financeira.

Em termos gerais, a metodologia DSOP foi construída a partir das vivências pessoais e profissionais de Domingos, que mapeou diversos comportamentos financeiros. Ele trouxe esses dados para a luz da ciência, através de:

- Pós-graduações

- Mestrado

- Doutorado

- Pós-doutorado

Você pode acessar a pesquisa completa sobre a metodologia DSOP aqui.

Quem é Reinaldo Domingos?

Além de ser PhD pela Florida Christian University (FCU) com teses sobre Educação Financeira e Educação Empreendedora embasadas na Metodologia DSOP, Reinaldo Domingos tem vasta vivência nessa jornada do comportamento financeiro.

Desde a infância, ele já sabia que o caminho para alcançar seus sonhos seria pavimentado com trabalho duro e uma poupança determinada. De família humilde, aos 12 anos seu espírito empreendedor o levou a conseguir o primeiro emprego como auxiliar de camelô.

A partir disso, começou a economizar para comprar a bicicleta dos seus sonhos. Esse pensamento de autossuficiência o acompanhou durante toda sua jornada. Hoje, Reinaldo Domingos é fundador e presidente do grupo Confirp, uma das maiores empresas de consultoria contábil do país.

Também é presidente do Grupo DSOP, que comporta um ecossistema de soluções em Educação Financeira, com editoras, didáticas para escolas, além de cursos de graduação e pós-graduação, incluindo doutorado internacional.

Reinaldo Domingos é idealizador, fundador e presidente da Abefin – Associação Brasileira de Educadores Financeiros.

O que é a metodologia DSOP?

Pois bem, até agora você viu essas quatro letras em diversos pontos do texto. Basicamente, DSOP são os pilares que representam as ações concretas que facilitam a organização financeira, com foco na realização de sonhos e necessidades.

Para Evandro Canello, educador do comportamento financeiro certificado pela DSOP e fundador do Grupo Redesul, o método é um passo a passo para transformar a vida financeira de qualquer pessoa – mesmo que esteja totalmente endividada -, e tem como foco a realização de sonhos e a construção de um projeto de vida próspero financeiramente.

“Além de auxiliar na organização, a metodologia DSOP ajuda a identificar o ‘eu’ financeiro, mudar hábitos de consumo, aumentar a consciência financeira e alcançar o equilíbrio com o padrão de vida real”, explica Evandro.

Em outras palavras, o objetivo desse método é construir um modelo mental que promove sustentabilidade, cria hábitos saudáveis e proporciona o equilíbrio entre o ser, o fazer, o ter e o manter.

Sendo assim, vamos olhar mais de perto para estas quatro letras e entender o que elas significam.

Quais são os 4 pilares da metodologia DSOP?

Sabendo que a metodologia se baseia em quatro verbos, cujas ações resultam em mais consciência sobre a organização financeira e os hábitos de consumo, chegou a hora de entender como colocar a metodologia DSOP em prática.

Siga esses quatro passos e aprenda a usar a educação financeira a favor das suas realizações:

Pilar 1: Diagnosticar

Em primeiro lugar, você precisa fazer um verdadeiro raio x da sua situação financeira. Isso inclui compreender a fundo exatamente o tamanho dos seus rendimentos, mas também conhecer em detalhes os seus gastos.

Isso é importante para que você tenha consciência sobre o seu real padrão de vida, compreendendo se está consumindo de acordo com o que sua renda permite.

Conheça seus ganhos

Sendo assim, um exercício importante é fazer o cálculo dos rendimentos mensais, listando de forma precisa os valores que você recebeu no último mês. Para profissionais liberais e autônomos com renda variável, o diagnóstico deve ser estendido para três meses.

Não esqueça de incluir bônus, benefícios e outros ganhos adicionais. Veja este exemplo da DSOP:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

Em seguida, é fundamental calcular o valor total dos rendimentos ao longo do ano, incluindo férias, 13º salário e outros benefícios extras. Ao fazer esse levantamento exato da renda, você terá uma imagem real da sua situação financeira.

Mas atenção: seja fiel aos valores e evite superestimar ou subestimar os rendimentos. Estimativas imprecisas podem distorcer a realidade e dificultar o planejamento financeiro adequado.

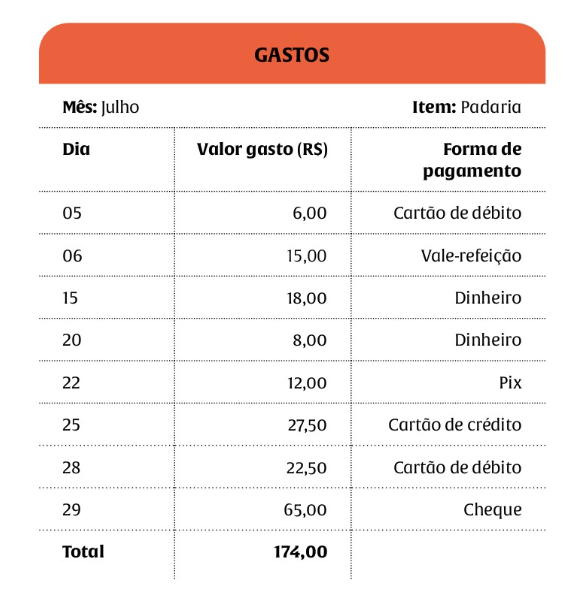

Conheça seus gastos

Nessa jornada para realizar sonhos através da educação financeira, é fundamental que você tenha controle total sobre os seus gastos. Por isso, do mesmo modo que os rendimentos, também é fundamental fazer um raio x dos gastos.

E não se engane, muitas pessoas acreditam que sabem para onde vai cada centavo do seu dinheiro, mas as dívidas e a desorganização financeira mostram que na verdade não há domínio real sobre o consumo.

Isso posto, você sabia que não são as contas fixas que costumam estourar o orçamento? Na realidade, pequenos gastos corriqueiros, muitas vezes feitos por impulso, são os que mais impactam negativamente na vida financeira das famílias.

Então, para descobrir exatamente onde estão esses furos, o Apontamento Financeiro da metodologia DSOP é uma excelente ferramenta. O que você deve fazer é anotar cada gasto por tipo.

O próximo passo é somar separadamente cada gasto e anotar o valor mensal, caso sua renda seja fixa. Para profissionais liberais e autônomos, cuja renda é variável, a recomendação é que faça esse apontamento por três meses, definindo uma média.

E não esqueça de citar as formas de pagamento. Veja este exemplo:

Tabela da DSOP para controlar os gastos com educação financeira

Conheça seu padrão de vida

Segundo Reinaldo Domingos, muitas pessoas se iludem com aparências, gastam mais do que ganham e vivem fora do padrão de vida. Ele orienta a sempre questionar sobre a sua capacidade em arcar com todos os compromissos financeiros ao fechar o mês.

Portanto, a recomendação aqui é que você analise gastos e investimentos em:

- Casa

- Carro

- Educação

- Vestuário

- Lazer

Tudo isso deve se encaixar confortavelmente no orçamento, sem pedaladas e malabarismos.

Portanto, para viver de acordo com seus ganhos, é necessário reduzir excessos e desperdícios, priorizando o emprego dos recursos nos sonhos e necessidades que contribuam com o seu crescimento pessoal ou profissional.

Pilar 2: Sonhar

Coração da metodologia DSOP, o segundo pilar é focado no que mais importa: a realização de sonhos e necessidades. E é aqui que esse método inverte a lógica tradicional de orçamentos financeiros comuns.

Isso porque, na metodologia DSOP, os sonhos são priorizados antes de qualquer gasto. Você pode achar que os sonhos não são importantes para quem não tem uma renda muito alta e vive só para o trabalho.

Mas é justamente esse o questionamento crucial deste método: fazer os seres humanos enxergarem que podem e devem priorizar grandes realizações em detrimento de pequenos prazeres momentâneos, que só corroem a sua estrutura financeira.

Portanto, independentemente da sua situação atual, é importante renovar constantemente seus sonhos, pois eles são o combustível para superar obstáculos e conquistar objetivos.

Registre seus sonhos

Porém, não basta sonhar, é preciso planejar. Então escreva cada um de seus sonhos e estabeleça prazos para a realização em:

- Um ano;

- Cinco anos;

- Dez anos;

- Quarenta anos.

Lembre-se de citar sonhos materiais, mas também as suas necessidades, como a sua aposentadoria, por exemplo.

Uma vez os sonhos registrados, você precisa definir prazos para a realização. Portanto, o próximo passo é imaginar quanto tempo você vai levar para alcançar cada uma de suas conquistas. Faça isso para sonhos e necessidades de curto, médio e longo prazos.

Segundo a metodologia DSOP, adultos devem considerar um ano como curto prazo, até dez anos como médio prazo e acima de dez anos como longo prazo.

Conheça os custos

Sabendo quais são seus sonhos e definindo datas para realização em curto, médio e longo prazos, agora é hora de saber o seu valor em dinheiro. Para isso, o que você deve fazer é pesquisar o quanto eles custam e fazer simulações no decorrer do tempo.

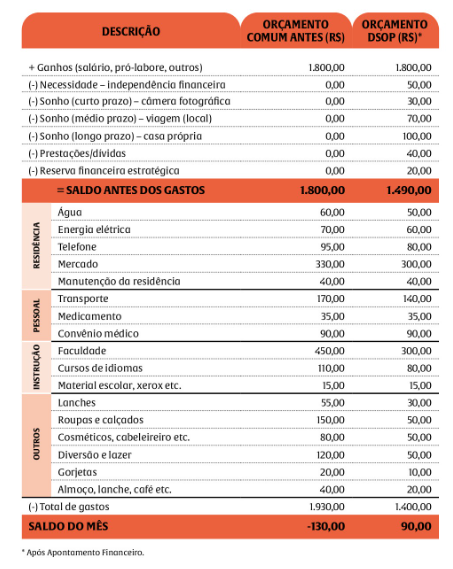

Pilar 3: Orçar

Em um orçamento tradicional, as pessoas normalmente registram os ganhos e subtraem os gastos. Veja, é realmente importante conhecer o que entra e o que sai do seu orçamento, mas fazendo desta forma, fica difícil direcionar dinheiro para a sua felicidade.

O que queremos dizer é que o Orçamento Financeiro da metodologia DSOP apresenta uma abordagem inovadora em relação à forma de lidar com os recursos.

Em primeiro lugar, você deve subtrair da sua receita o valor para realizar os sonhos e necessidades. Só depois você ajusta os gastos de acordo com o saldo disponível.

Veja na prática a diferença entre um orçamento comum e o orçamento financeiro da DSOP:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

Portanto, ao fazer o orçamento com base na metodologia DSOP, você ajusta seus ganhos deduzindo necessidades, sonhos, prestações e reserva estratégica.

O que sobrar, será o saldo disponível para os gastos. Por isso, se você quer realizar sonhos, é fundamental se comprometer a viver dentro desses recursos e envolver a família nessa mentalidade.

Ou seja, reduza e corte gastos, aprenda a comprar melhor, busque preços acessíveis e condições que se encaixem no orçamento. Além disso, Reinaldo Domingos recomenda que você renegocie dívidas, troque de marcas e opte por serviços mais baratos.

Projete o orçamento anual

Chegando ao final do terceiro pilar da metodologia DSOP, neste estágio você já tem as principais ferramentas da educação do comportamento financeiro para combater o desequilíbrio e realizar cada um dos seus sonhos.

Ainda assim, falta acrescentar ao seu planejamento anual as recomendações para não desviar da rota. Até porque, muitas vezes o desequilíbrio acontece por falta de visão em médio e longo prazos.

Para evitar isso, é essencial projetar o orçamento anual e renovar sua disposição a cada dia e mês. Portanto, você precisa planejar um orçamento contemplando os 12 meses do ano. Considere gastos sazonais e eventos especiais, como datas comemorativas e impostos.

Com plena consciência das implicações de cada item em sua vida financeira, você terá a motivação necessária para retomar o controle.

Pilar 4: Poupar

Segundo a DSOP, poupar é o ato de guardar dinheiro e evitar gastos desnecessários. Mas não apenas isso, é preciso usar o dinheiro poupado e destiná-lo para sonhos e necessidades. Portanto, é fundamental definir o tempo em que esse dinheiro será guardado.

Além disso, tenha em mente que poupar é diferente de investir: enquanto um envolve guardar dinheiro, o outro busca fazer com que o dinheiro poupado cresça e se multiplique. Em todos os casos, você pode ser organizar com educação financeira e planejamento.

Crie uma reserva financeira

Esta é uma questão que está sempre presente na metodologia DSOP: por quanto tempo você conseguiria se sustentar caso perdesse sua renda mensal? Um ano, seis meses ou nem isso? A reserva financeira é a resposta para esse problema crucial.

Muitas pessoas vivem sem se preocupar com o futuro e quando acontece um imprevisto, não sabem o que fazer e a quem recorrer. Por isso, poupar uma parte do que ganha é fundamental para fortalecer suas defesas em caso de emergências.

Infelizmente, no Brasil, muitos aposentados dependem de parentes ou de caridade para sobreviver. Se você deseja um futuro diferente, é hora de começar a poupar imediatamente e adotar o hábito de guardar uma parte de seus rendimentos.

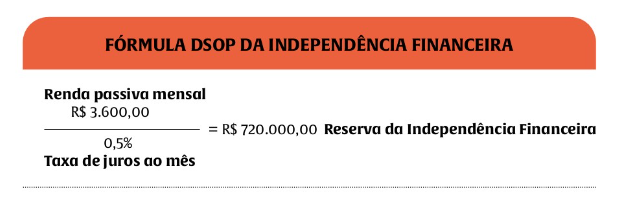

Use a fórmula da independência financeira DSOP

Para descobrir o caminho para alcançar a independência financeira e realizar seus sonhos, você pode utilizar a “Fórmula DSOP da Independência Financeira”, uma maneira simples e eficaz para ter um panorama da situação.

Para começar, divida sua renda passiva mensal que projeta ter pela taxa de juros praticada no mercado financeiro. O resultado é o valor necessário para ter uma reserva financeira que sustente seu estilo de vida atual durante a aposentadoria. Veja esta simulação:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

Lembre-se de revisar esse cálculo anualmente, pois à medida que sua renda aumenta, sua reserva também deve acompanhar.

Planeje sua previdência

Nesta etapa, a recomendação é clara: seja previdente para garantir sua independência financeira e poupe parte de sua renda.

Você precisa concentrar esforços para buscar alternativas que vão além do INSS. Embora a seguridade social seja relevante, muitas vezes é insuficiente. Portanto, avalie o teto máximo do INSS e considere complementar sua aposentadoria.

Para isso, pesquise sobre planos de previdência privada e seguros de vida. Busque instituições que ofereçam as melhores condições, levando em conta taxas de administração e rentabilidade.

Um seguro de vida adequado garantirá a segurança financeira de sua família em caso de imprevistos. Além disso, é recomendável ter uma reserva financeira estratégica para cobrir gastos inesperados sem prejudicar seus investimentos.

Aplique o dinheiro guardado

Você já sabe que guardar dinheiro é o primeiro passo antes de aplicar. Mas, antes, você deve considerar a quantidade de dinheiro que possui e o tempo que pretende deixá-lo aplicado.

É importante considerar a liquidez desse dinheiro de acordo com os prazos para a realização dos sonhos. Uma recomendação importante é diversificar os investimentos e evitar concentrar todo o dinheiro em uma única instituição.

Por isso, é fundamental que você tenha noção sobre os tipos de investimentos disponíveis no mercado. Por exemplo, para investimentos de curto prazo, a Caderneta de Poupança ainda é uma ferramenta bastante comum, apesar do seu rendimento ser menor comparado a outras aplicações.

No entanto, ainda é um recurso recomendado para quem está iniciando a jornada e precisa aprender a desenvolver o hábito de poupar.

Nessa linha, certificados de Depósitos Bancários (CDBs) também são opções interessantes para perfis mais conservadores, oferecendo liquidez diária, taxas atrativas e retorno maior.

Para aplicações de médio prazo – de um a dez anos – existem opções como CDBs, LCI, LCA, títulos do Tesouro Direto e fundos de investimento.

Por outro lado, para aplicações acima de dez anos, previdência privada (PGBL e VGBL) e títulos do Tesouro Direto são indicados.

Além disso, existe ainda o investimento em ações na Bolsa de Valores, que pode trazer retornos significativos se as empresas forem bem-sucedidas. Porém, envolve riscos e é necessário ter conhecimento mais avançado sobre o mercado financeiro.

Como você pode comprovar, a metodologia DSOP é um mecanismo completo que auxilia na transformação do comportamento financeiro, influenciando diretamente nos seus hábitos de consumo.

Se você quer se beneficiar ainda mais desse método e usar a educação financeira para realizar sonhos, você pode adquirir o livro “Terapia financeira”, de Reinaldo Domingos, que mostra detalhadamente todos esses passos que resumimos neste conteúdo. Clique aqui para comprar o livro.