Já imaginou como seria se você tivesse absoluta estabilidade nas finanças e pudesse realizar cada um de seus sonhos? Acredite, a educação financeira é a chave para transformar essa visão em realidade.

O que estamos dizendo é um fato: se você trabalha e tem uma remuneração, é perfeitamente possível realizar sonhos de curto, médio e longo prazo. Do contrário, você acha razoável passar a vida apenas trabalhando para pagar contas? Não parece justo.

É por isso que, neste conteúdo, a SDI traz um resumo precioso do livro “Terapia Financeira”, que se baseia na metodologia DSOP do PhD em educação financeira, Reinaldo Domingos.

Ao longo deste guia prático, vamos conduzir você em um processo claro e estruturado, desde a avaliação precisa da sua situação financeira até a definição de um plano estratégico para conquistar seus objetivos.

Entre as lições, você vai aprender a:

- Controlar seus gastos

- Poupar de forma consistente

- Investir de maneira inteligente (colocando os sonhos ao seu alcance)

A partir de agora, você tem em mãos uma ferramenta poderosa para transformar sua relação com o dinheiro e alcançar seus sonhos mais ambiciosos. Use-a com sabedoria.

1. Diagnostique o desequilíbrio financeiro

Imagine a seguinte situação: alguém pergunta qual é o seu rendimento mensal e você, sem hesitar, responde o valor bruto. Este é um erro bastante comum, porque muitos não consideram os descontos oficiais, como:

- INSS

- Vale-transporte

- Vale-refeição,

- Assistência médica, entre outros.

O resultado disso é uma noção distorcida da sua renda.

Mas por que isso é tão importante? Bem, mesmo uma diferença de R$ 150 pode representar 15% do valor bruto do rendimento. Temos que concordar que esse percentual tem impacto significativo.

Nessa linha, com uma noção equivocada da renda, você passa a viver fora do seu padrão real, gastando além do que deveria e, pior, sem perceber as consequências desse desequilíbrio. Nesse ponto, a educação financeira ajuda você a abrir os olhos enquanto é tempo.

Para alcançar o equilíbrio financeiro, é essencial ter plena consciência dos seus rendimentos reais. Isso vale não apenas para quem é assalariado, mas também para:

- Profissionais liberais

- Autônomos

- Empresários

Todos devem computar detalhadamente os valores recebidos ao longo do mês e do ano, incluindo bônus, benefícios e outros ganhos adicionais.

Detalhando os rendimentos

Para começar, um exercício importante é fazer o cálculo dos rendimentos mensais, listando de forma precisa os valores que você recebeu no último mês. Para profissionais liberais e autônomos com renda variável, o diagnóstico deve ser estendido para três meses.

Veja este exemplo:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

Em seguida, é fundamental calcular o valor total dos rendimentos ao longo do ano, incluindo férias, 13º salário e outros benefícios extras. Ao fazer esse levantamento exato da renda, você terá uma imagem real da sua situação financeira.

Mas atenção: seja fiel aos valores e evite superestimar ou subestimar os rendimentos. Estimativas imprecisas podem distorcer a realidade e dificultar o planejamento financeiro adequado.

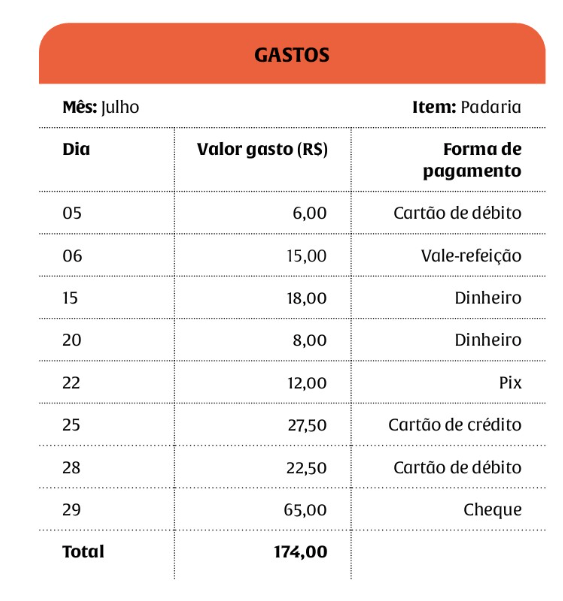

Detalhando os gastos

Saber detalhadamente quanto você gasta é essencial nessa jornada para realizar sonhos através da educação financeira. Por isso, do mesmo modo que os rendimentos, também é fundamental fazer um raio x dos gastos.

Veja, você pode achar que sabe para onde vai cada centavo do seu dinheiro, mas se você está aqui neste momento, provavelmente não tem domínio total sobre os gastos. Isso porque, não são as contas fixas que sufocam nosso orçamento, e sim as compras pequenas, que normalmente não são registradas.

Imagine um balão de ar, murchando a cada dia. Você não enxerga o furo, mas ele está lá, esvaziando e fazendo um estrago no seu orçamento sem que você perceba: é assim que são os pequenos gastos na sua vida.

Então, para descobrir exatamente onde estão esses furos, o Apontamento Financeiro da metodologia DSOP é uma excelente ferramenta. O que você deve fazer é anotar cada gasto por tipo, por exemplo:

- Padaria

- Feira

- Escola

- Gorjeta, etc.

O próximo passo é somar separadamente cada tipo de gasto e anotar o valor mensal, caso sua renda seja fixa.

Para profissionais liberais e autônomos, cuja renda é variável, a recomendação é que faça esse apontamento por três meses, definindo uma média. E não esqueça de citar as formas de pagamento. Veja este exemplo:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

Aqui é importante dizer que, após esse apontamento, existe uma grande chance de você sofrer um choque de realidade. Afinal, retirar o filtro da ilusão e enxergar a vida real depois de tanto tempo pode ser algo difícil, mas seja forte. Você tem um objetivo maior para conquistar.

Descobrindo o padrão de vida real com educação financeira

Usar a educação financeira para realizar sonhos também significa encontrar o seu padrão de vida correto. Segundo Reinaldo Domingos, muitas pessoas se iludem com aparências, quando a verdadeira riqueza está nos hábitos simples e na discrição.

Um bom exercício é fazer o seguinte questionamento: “eu consigo arcar com todos os meus compromissos ou sempre dependo de instituições financeiras para fechar o mês?”.

Analise se sua casa, carro, educação dos filhos, vestuário e lazer se encaixam confortavelmente no seu orçamento ou se você precisa fazer malabarismos para acompanhar esse consumo.

Lembre-se: para viver de acordo com seus ganhos, é necessário reduzir excessos e desperdícios, priorizando o que é realmente importante em sua vida.

2. Sonhe alto e constante com educação financeira

Você pode achar que este é um capítulo coadjuvante em uma busca para realizar sonhos com educação financeira, mas na verdade este é, provavelmente, o passo mais importante. Não pule essa etapa.

Neste capítulo, Reinaldo Domingos já inicia com um questionamento bastante comum: se as pessoas mal conseguem pagar as contas básicas, como poderão sonhar com algo melhor? Para o educador financeiro, esse pensamento é um grande equívoco.

Na realidade, independentemente da sua situação atual, é importante renovar constantemente seus sonhos, pois eles são o combustível para superar obstáculos e conquistar objetivos.

É por isso que, na Metodologia DSOP, o sonho é colocado antes do dinheiro. Portanto, mesmo que você não tenha condições imediatas de realizar essas conquistas, é imprescindível alimentar os sonhos e usar a educação financeira para torná-los reais.

Afinal, guardar dinheiro sem um propósito não leva a lugar nenhum.

Anote seus sonhos

Por outro lado, não basta sonhar, é preciso planejar. Portanto, a recomendação aqui é que você escreva cada um de seus sonhos. Imagine o que deseja para sua vida em um ano, cinco, dez ou quarenta anos.

Pegue caneta e papel ou use os recursos digitais e liste cada conquista que você almeja para sua vida. Lembre-se de citar sonhos materiais, mas também as suas necessidades, como a sua aposentadoria, por exemplo.

Estabeleça prazos

Uma vez os sonhos registrados, você precisa definir prazos para a realização. Sabemos que não é fácil pensar em realizar sonhos quando a situação já está desequilibrada, mas pode acreditar que essa atitude vai ajudar a organizar suas finanças.

Portanto, não pense na situação financeira atual, mas sim no tempo que você vai levar para alcançar cada uma de suas conquistas. Faça isso para sonhos e necessidades com prazos:

- curto

- médio

- longo

Mas quanto tempo devo calcular para cada uma dessas etapas? Para adultos, a metodologia DSOP recomenda considerar um ano como curto prazo, até dez anos como médio prazo e acima de dez anos como longo prazo.

A ideia é: sonhe primeiro e depois busque os recursos para transformar esses sonhos em realidade.

Conheça os custos

Sabendo quais são seus sonhos e definindo datas para realização em curto, médio e longo prazos, agora é hora de saber o seu valor em dinheiro. Para isso, o que você deve fazer é pesquisar o quanto eles custam e registrar.

Reinaldo Domingos cita um exemplo: imaginemos que o seu sonho de curto prazo seja comprar uma televisão que custa R$ 2 mil. Agora, vamos supor que você guarde R$ 200 por mês para esse desejo. Desta forma, você pagará a televisão à vista em 10 meses.

O que você deve fazer é replicar esse raciocínio aos demais sonhos. Agora, veja algumas questões que vão ajudar nortear o caminho para realizar os seus sonhos com educação financeira:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

3. Refaça o seu orçamento

Você também acha que em um orçamento financeiro se faz apenas analisando os ganhos e subtraindo os gastos? Se a sua resposta é sim, lamentamos informar, mas esta não é uma maneira efetiva de controlar as suas contas.

Certamente, é muito importante ter consciência sobre o dinheiro que entra e sai do seu orçamento, mas se preocupar apenas com isso é algo perigoso: você pode ficar refém das contas, sem nunca conseguir abrir uma brecha para os seus sonhos.

O que queremos dizer é que o Orçamento Financeiro da metodologia DSOP apresenta uma abordagem inovadora em relação à forma como lidamos com nossos recursos: a priorização dos sonhos e necessidades, mudando a ordem convencional.

Nesse método, o primeiro passo é registrar a receita e, em seguida, subtrair o valor para realizar os sonhos e necessidades. Por fim, o objetivo é ajustar os gastos de acordo com o saldo disponível.

Essa abordagem traz uma motivação extra para cortar gastos desnecessários e adequar o padrão de consumo, pois você estará protegendo e preservando seus sonhos; aquelas conquistas que são realmente importantes para você e sua família.

Veja na prática a diferença entre um orçamento comum e o orçamento financeiro da DSOP:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

Ajuste o orçamento à sua realidade com educação financeira

Para conquistar uma nova estrutura financeira e realizar seus sonhos usando a educação como ferramenta, o próximo passo é ajustar seus ganhos deduzindo necessidades, sonhos, prestações e reserva estratégica.

O que sobrar, será o saldo disponível para os gastos. E aqui, você terá que ser resiliente: se quer realizar sonhos, é fundamental se comprometer a viver dentro desses recursos e envolver a família nessa mentalidade.

Para isso, a estratégia é reduzir todos os gastos, aprendendo a comprar melhor, buscando preços acessíveis e condições que se encaixem no orçamento. Portanto, é hora de:

- Renegociar valores

- Trocar de marcas

- Optar por serviços e produtos mais baratos

Reflita sobre seus principais gastos, questione sua necessidade e identifique onde pode reduzir ou eliminar despesas. Cortar gastos é essencial para equilibrar a saúde financeira, assim como cortar calorias para a saúde física.

A regra é: se mantenha fiel aos seus sonhos e faça um esforço para não ultrapassar esse novo orçamento.

Projete o orçamento anual

Pois bem, chegando ao final do terceiro pilar da metodologia DSOP, neste estágio você já tem as principais ferramentas da educação financeira para combater o desequilíbrio e realizar cada um dos seus sonhos.

Ainda assim, falta acrescentar ao seu planejamento anual as recomendações para não desviar da rota. Até porque, muitas vezes o desequilíbrio acontece por falta de visão em médio e longo prazos.

Para evitar isso, é essencial projetar o orçamento anual e renovar sua disposição a cada dia e mês. Portanto, você precisa planejar um orçamento contemplando os 12 meses do ano.

Leve em consideração os gastos sazonais e eventos especiais, como datas comemorativas e impostos. A ideia é que você tenha todas as informações necessárias, como:

- Renda

- Gastos diários

- Bens móveis e imóveis

- Compromissos financeiros

- Reservas para sonhos e necessidades

Com plena consciência das implicações de cada item em sua vida financeira, você terá a motivação necessária para dar a volta por cima e retomar o controle. E o melhor disso tudo, é que a cada pequena conquista sua confiança será renovada.

4. Poupe o seu dinheiro com educação financeira

O ato de poupar é o ato de guardar dinheiro e evitar gastos desnecessários. Na DSOP, destacamos o conceito de “carimbar” o dinheiro poupado, ou seja, destiná-lo para sonhos e necessidades específicas. Mas não apenas isso.

É fundamental também definir o tempo em que esse dinheiro será guardado. Além disso, tenha em mente que poupar é diferente de investir: enquanto um envolve guardar dinheiro, o outro busca fazer com que o dinheiro poupado cresça e se multiplique.

Poupar e diagnosticar são pilares de ação complementares, onde o diagnóstico busca reduzir os gastos e o ato de poupar defende as economias conquistadas. Ambos são essenciais para equilibrar as finanças pessoais e alcançar sonhos e necessidades.

Crie uma reserva financeira

Por quanto tempo você conseguiria se sustentar caso perdesse sua renda mensal? Um ano, seis meses ou nem isso? A reserva financeira é a resposta para esse problema crucial.

Isso porque, muitas pessoas vivem sem se preocupar com o futuro, e isso pode ser um erro grave. Por isso, é fundamental poupar uma parte do que ganha. Assim, você fortalece suas defesas contra imprevistos e garante uma vida sustentável.

Infelizmente, no Brasil, muitos aposentados dependem de parentes ou de caridade para sobreviver. Se você deseja um futuro diferente, é hora de começar a poupar imediatamente e adotar o hábito de guardar uma parte de seus rendimentos.

Se você ainda não fez isso, a metodologia DSOP te convida a mudar de atitude, pois a expectativa de vida aumentou e você tem muito tempo pela frente. Faça uma reflexão sobre seus rendimentos ao longo dos anos e perceba o quanto poderia ter guardado.

Em um mundo consumista e imediatista, é importante que você não perca a noção do valor do dinheiro. Entenda que ter bens como um carro ou uma casa própria é bom, mas eles não geram renda, apenas demandam gastos.

É a reserva financeira que vai garantir a sua independência, gerando renda passiva para assegurar seu padrão de vida atual e sua sustentabilidade no futuro.

Descubra o quanto você deve poupar

Agora, para que você perceba o impacto dessa mudança em sua vida, a metodologia DSOP sugere calcular quanto você deveria ter poupado até agora. A partir disso, você saberá o quanto deve poupar.

Vamos fazer uma simulação abordada no livro “Terapia Financeira”. Neste exemplo, considere que você iniciou sua jornada de trabalho aos 18 anos. Atualmente, você tem 40 anos e ganha um salário de R$ 1.800 por mês, totalizando R$ 21.600 por ano.

Para simplificar o cálculo, vamos considerar um salário médio de R$ 1 mil por mês, totalizando R$ 12 mil por ano. Se você tivesse poupado 10% desse valor ao longo dos anos, teria acumulado um bom montante até agora.

Veja o cálculo na prática:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

Ou seja, dos 18 aos 40 anos, nesta simulação, o valor poupado chegaria a R$ 26.400.

Usando o gráfico mencionado, você pode fazer seus próprios cálculos para saber quanto deveria ter de dinheiro guardado até hoje, considerando diferentes percentuais de poupança, como 10%, 20% ou mais.

É importante destacar que o valor acumulado até agora é apenas um indicativo e não deve gerar desespero. O objetivo dessa análise é tomar consciência de sua vida financeira até o momento e iniciar o processo de transformação.

Na verdade, este é um lembrete: quanto mais cedo você começar, maiores serão suas chances de sucesso nessa jornada.

Usa a fórmula da independência financeira DSOP

Para descobrir o caminho para alcançar a independência financeira e realizar seus sonhos, você pode utilizar a “Fórmula DSOP da Independência Financeira”, uma maneira simples e eficaz para ter um panorama da situação.

Para começar, divida sua renda passiva mensal pela taxa de juros praticada no mercado financeiro. O resultado é o valor necessário para ter uma reserva financeira que sustente seu estilo de vida atual durante a aposentadoria. Veja esta simulação:

Reprodução da tabela disponível no livro “Terapia Financeira”, de Reinaldo Domingo

Lembre-se de revisar esse cálculo anualmente, pois à medida que sua renda aumenta, sua reserva também deve acompanhar.

Planeje sua previdência com educação financeira

Nesta etapa, a recomendação é clara: seja previdente para garantir sua independência financeira. O que Reinaldo Domingo quer dizer é que poupar parte de sua renda é essencial para construir um futuro sólido, mas é necessário mais do que isso.

Você precisa concentrar esforços para buscar alternativas que vão além do INSS. Veja, embora a seguridade social seja relevante, muitas vezes é insuficiente. Portanto, avalie o teto máximo do INSS e considere complementar sua aposentadoria.

Para isso, pesquise sobre planos de previdência privada e seguros de vida. Busque instituições que ofereçam as melhores condições, levando em conta taxas de administração e rentabilidade.

Um seguro de vida adequado garantirá a segurança financeira de sua família em caso de imprevistos. Além disso, é recomendável ter uma reserva financeira estratégica para cobrir despesas inesperadas sem prejudicar seus investimentos.

Uma excelente solução para conquistar renda passiva e garantir uma aposentadoria tranquila e confortável é o investimento em imóveis para alugar. A Redesul Consórcios é especializada nesse tipo de estratégia.

Com o CIP RP, você pode investir em imóveis de maneira planejada para gerar renda sem complicação. Clique aqui para saber mais.

Aplique o dinheiro guardado

Você já sabe que guardar dinheiro é o primeiro passo antes de aplicar. Porém, para começar a investir, primeiro é importante entender os diferentes tipos de aplicações disponíveis. Isso também é importante nesta jornada rumo à educação financeira.

Mas, antes, você deve considerar a quantidade de dinheiro que possui e o tempo que pretende deixá-lo aplicado. É importante considerar a liquidez desse dinheiro de acordo com os prazos que você definiu para a realização dos sonhos.

Ou seja, você precisa ter a capacidade de resgatar os valores em curto, médio e longo prazos. Além disso, avalie o seu perfil de investidor, se é:

- conservador

- moderado

- arrojado

Uma recomendação importante é diversificar os investimentos e evitar concentrar todo o dinheiro em uma única instituição. Por isso, é fundamental que você tenha noção sobre os tipos de investimentos disponíveis no mercado.

Conheça os tipos de aplicações

Quando se trata de investimentos, é essencial considerar o tempo para a realização dos seus objetivos financeiros. Por isso, vamos trazer algumas recomendações da metodologia DSOP de acordo com o prazo da aplicação.

Para investimentos de curto prazo, a Caderneta de Poupança ainda é uma ferramenta bastante comum, apesar de sua atratividade ter diminuído e do seu rendimento, que é praticamente nulo.

No entanto, ainda é um recurso recomendado para quem está iniciando a jornada e precisa aprender a desenvolver o hábito de poupar.

Além disso, a Poupança tem as seguintes vantagens:

- Liquidez

- Isenção de imposto de renda

- Isenção de taxa de administração

- Garantia do Fundo Garantidor de Crédito (FGC)

Nessa linha, certificados de Depósitos Bancários (CDBs) também são opções interessantes para perfis mais conservadores, oferecendo liquidez diária, taxas atrativas e retorno maior.

Para aplicações de médio prazo – de um a dez anos – existem opções como CDBs, LCI, LCA, títulos do Tesouro Direto e fundos de investimento.

Já no longo prazo, acima de dez anos, é necessário ter cuidado extra. Nesse caso, previdência privada (PGBL e VGBL) e títulos do Tesouro Direto são indicados, mas é importante observar as taxas de administração e de carregamento.

Além dessas opções, existe ainda o investimento em ações na Bolsa de Valores, que pode trazer retornos significativos se as empresas forem bem-sucedidas. Porém, envolve riscos e é necessário ter conhecimento mais avançado sobre o mercado financeiro.

Independentemente do tipo de investimento escolhido, lembre-se que é crucial diversificar e não concentrar todo o dinheiro em uma única instituição ou produto financeiro.

5. Pratique a educação financeira para realizar sonhos

Agora que você fez toda a trilha de conhecimento que disponibilizamos neste guia, certamente está mais consciente sobre a sua situação financeira e consegue visualizar o caminho que deve seguir a partir de agora.

Como você pode observar, existe uma epidemia de consumo no Brasil. Portanto, os maus hábitos que desenvolvemos, junto com comportamentos ruins em relação ao dinheiro, têm muito a ver com a cultura brasileira de não incentivar a educação financeira desde a infância.

Por outro lado, agora você tem esse conhecimento e não há mais desculpas. Ainda é tempo de reverter essa situação e usar a educação financeira a seu favor para realizar seus sonhos e viver uma vida plena e feliz.

Nós queremos estar ao seu lado nessa jornada, por isso, o que acha de assinar a nossa Newsletter e receber avaliações do mercado e conteúdos ricos toda a semana direto no seu e-mail? Entre no nosso portal e faça o seu cadastro!