Se você busca se educar financeiramente para aprender a usar o dinheiro com consciência, o primeiro passo é descobrir o seu perfil financeiro. Depois que você entende como se comporta diante do consumo, consegue diagnosticar a situação e planejar aonde quer chegar.

Você pode achar que assumir as rédeas das finanças pessoais é algo complicado. Mas a verdade é que existe um método que tem ajudado milhares de pessoas nessa jornada rumo ao equilíbrio financeiro.

E não se engane: esse desequilíbrio está presente em famílias de todas as classes sociais no Brasil, isso porque não temos o hábito de aprender sobre dinheiro desde a infância, assim como não fomos preparados para resistir aos apelos de consumo.

O que queremos dizer é que, segundo a metodologia científica do comportamento financeiro DSOP, a desorganização com as contas nada tem a ver com o tamanho do seu salário. Na verdade, é a maneira como você aprendeu (ou não) a lidar com seus rendimentos que está impactando sua vida.

Mas, não se preocupe. Ainda há tempo de aprender a organizar a bagunça. A Sala do Investidor mostra como identificar o seu nível de desorganização e te ensina uma maneira prática, e bastante efetiva, de colocar tudo nos eixos.

Vem com a gente entender a primeira letra da metodologia DSOP: Diagnosticar!

Perfil financeiro: os 3 níveis do desequilíbrio

Para identificar o seu perfil financeiro, é preciso compreender qual o nível de desequilíbrio que você se encontra.

O PhD em educação financeira, Reinaldo Domingos, que desenvolveu a metodologia DSOP, acredita que vivemos em uma espécie de “epidemia” de desequilíbrio financeiro que afeta as pessoas em diferentes níveis.

Por isso, em seu livro “Como identificar o seu ‘eu’ financeiro”, ele trata os graus de desorganização como sintomas. Vamos resumir esses “sintomas” para você identificar em qual deles se encaixa o seu perfil:

Sintomas leves

Aqui, a desorganização já afeta a qualidade de vida, ainda que de forma mais leve.Veja, nesse grupo estão pessoas que, por motivos bastante específicos, se descontrolam momentaneamente e precisam recorrer a um empréstimo.

No entanto, elas pagam a dívida sem maiores dificuldades e em pouco tempo conseguem se organizar novamente. Por exemplo, alguém infeliz no emprego que faz compras diariamente no horário de almoço para compensar a insatisfação.

Sintomas moderados

Nessa fase, o consumidor já perdeu o controle da situação e se enquadra no grupo dos consumistas. São aqueles que gastam absolutamente tudo o que ganham e não param até ver a conta zerada.

Pessoas nesse grau de desequilíbrio financeiro estão sempre “enroladas” e, não raro, trocam de carro constantemente para pagar dívidas. Elas devem para parentes e amigos, mas não hesitam em comprar algo caro e desnecessário. Você certamente conhece alguém assim, não é mesmo?

Sintomas graves

No último nível de desequilíbrio financeiro, podemos citar aquelas pessoas que já anunciaram a “falência”. Em outras palavras, um sintoma grave é quando não se enxerga mais maneiras de quitar os seus débitos.

São pessoas que evoluíram da fase anterior e:

- estão com o nome negativado;

- não conseguem mais pagar os empréstimos;

- têm dívidas no cartão de crédito e cheque especial.

Nessa fase, compromete-se o sono e a saúde, pois existe risco de perda de bens materiais conquistados a muito custo, como imóveis e veículos.

Seja como for, existe método para sair de situações de aperto financeiro. Por isso, independente do seu perfil, se você se identificou com algum desses sintomas, vamos mostrar o primeiro passo para ajudar a organizar suas finanças.

Identificando seu perfil financeiro: o Diagnóstico

Quando você precisa arrumar o seu quarto, já tem em mente onde fica cada objeto, certo? Imaginemos as finanças como um cômodo da sua casa. Em meio à bagunça, você precisa entender qual é o lugar e o valor de cada objeto de consumo.

Afinal, só quem conhece bem a sua casa é capaz de guardar cada item em seu lugar, de acordo com sua importância e função, inclusive, descartando o que não serve mais. Com as finanças, acontece o mesmo.

É preciso visualizar para onde vai cada centavo do seu dinheiro. Mas não apenas isso. Você deve ter na ponta do lápis exatamente o valor dos seus rendimentos. Isso também vale para profissionais autônomos, sem renda fixa.

E como a gente faz isso? A SDI também mostra o caminho.

Conheça bem seus rendimentos

O primeiro passo, segundo recomendação da metodologia DSOP, é identificar cada entrada de dinheiro. Isso inclui:

- Salário

- Comissões

- Bônus

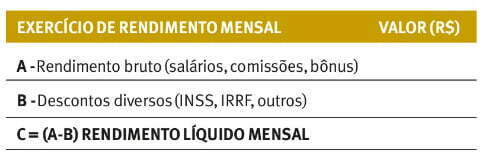

Comece com o rendimento mensal. Se você tem renda variável, faça uma média do último trimestre. Reserve um caderno só para isso ou anote na agenda virtual todo o rendimento bruto. Veja o exemplo abaixo:

Inclua um campo com os descontos que incidem sobre a sua renda, como INSS, IRPF, entre outros. Agora, anote o rendimento anual e não esqueça de acrescentar outras receitas, como 13º salário, férias etc. Faça a soma de tudo, aplique os descontos e veja o resultado.

Não subestime esse processo. Muitas pessoas estão acostumadas a ver o rendimento mensal, mas ficam surpresas quando descobrem seu potencial de gerar renda em um ano. Por isso, para que esse diagnóstico funcione, é preciso que você seja fiel e o mais realista possível.

Olhe os gastos de perto

Você sabe exatamente para onde vai o seu dinheiro? Para encontrar o seu perfil financeiro, é preciso ir a fundo e entender como você se comporta diante do consumo. Para tanto, deve-se anotar cada um dos seus gastos; não se preocupe, porque isso não será para todo o sempre, conforme você verá adiante.

Na verdade, muita gente já registra as contas mais altas, como aluguel, prestação de carro, faculdade, entre outros. Mas se você quer realmente descobrir o seu “eu” financeiro, precisa ir além e anotar tudo o que consome para entender de que maneira você gasta.

E quando dissemos “tudo o que consome”, estamos nos referindo inclusive e principalmente às compras menores, pois é exatamente esse o ralo por onde o seu dinheiro está escoando.

Portanto, faça uma lista de todos os seus gastos diários e separe por categorias, como:

- Transporte

- Alimentação

- Guloseimas

- Gorjeta…

Ao lado das categorias, anote a forma de pagamento. Faça isso todos os dias durante um mês. Se sua renda é variável, aumente o prazo para três meses. O importante é entender exatamente como e para onde está indo o seu dinheiro. Veja esse exemplo:

Alerta de spoiler: você vai se surpreender quando descobrir o valor dos pequenos gastos.

Tenha paciência com o processo

Você pode achar que esse método é trabalhoso, mas a verdade é que não há complicação nenhuma: tudo é apenas questão de hábito. Não esqueça de que estamos falando de mudança de comportamento, portanto, a evolução não acontece da noite para o dia.

É preciso ter paciência e resiliência. Se esqueceu ou teve preguiça de anotar em um dia, recomece e anote no dia seguinte. A regra é: apenas não desista.

Depois desse período – de um a três meses – você terá em mãos o seu diagnóstico financeiro e poderá avaliar, microscópicamente, tanto o seu rendimento quanto o seu comportamento diante do consumo.

A partir daí, você verá a mudança acontecer, pois vai questionar alguns hábitos já enraizados, que sugam o seu dinheiro e não trazem nenhum crescimento para a sua vida.

Fazendo isso, você pode alcançar o próximo nível da metodologia DSOP e finalmente começar a sonhar!

Agora que você aprendeu a diagnosticar o seu perfil financeiro e como equilibrar os rendimentos com gastos e despesas, vem descobrir 6 passos testados e comprovados para pagar todas as dívidas!

*Este conteúdo foi produzido a partir do livro “Como identificar o seu ‘eu’ financeiro”, de Reinaldo Domingos, portanto, você não encontrará essas recomendações científicas em textos da internet.