O sistema de poupança brasileiro tem quase 160 anos e conserva até hoje algumas características originais. Provavelmente esta raiz cultural seja o motivo de haver no país tanta adesão à caderneta de poupança e também enorme resistência quando se fala em mudar o foco de investimento.

Números assustadores

Recentemente, o economista considerado pela revista Forbes um dos maiores influenciadores do Brasil, Ricardo Amorim, divulgou dados de uma pesquisa realizada pela sua empresa de consultoria (Ricam) em parceria com o Instituto Ilumeo, sobre a situação financeira dos brasileiros.

Nas palavras de Amorim, os números são assustadores, pois revelam a baixa educação financeira do brasileiro. A pesquisa mostra que 85 a 90% dos entrevistados revelaram entender de poupança, e 30% disseram conhecer outros investimentos, como a previdência privada (mesmo sem investir). No entanto, 65%, ou seja, dois em cada três brasileiros que conhece a poupança investe nela, e quando se fala em outras formas de investimento esse percentual não chega a 10%.

De acordo com o levantamento, quase todo o dinheiro do brasileiro está na poupança, e é justamente este dado que revela a baixa educação financeira da população, pois em longo prazo, segundo Ricardo Amorim, este é o investimento de mais baixa rentabilidade.

Brasil imperial em 2018?

Voltando a 1861, quando o imperador Dom Pedro II instituiu a caderneta de poupança, a ideia era atender as camadas mais pobres da população do Brasil imperial. “Tem por fim receber […] as pequenas economias das classes menos abastadas”, diz o decreto do imperador. Desde a sua criação, portanto, ficou estabelecido juros de 6% ao ano, rendimento semelhante aos atuais.

Como acontece em operações de crédito bancário, neste sistema o banco obtém recursos através dos investidores de poupança (superavitários) e empresta pra quem precisa de recursos (deficitários), acrescentando uma taxa de juros. No final, parte destes juros recebidos pelo banco são distribuídos para os investidores como forma de remuneração, juntamente com o capital inicial investido.

Os recursos captados na poupança são destinados ao crédito imobiliário, limitado a juros de 12% ao ano. Como o juro cobrado dos deficitários é muito baixo, a remuneração destinada aos investidores também é pequena, o que diminui a escala de rentabilidade e leva a poupança a ser o investimento de mais baixo rendimento entre os disponíveis no mercado de renda fixa.

Mas afinal, vale à pena?

Até 2012, a poupança rendia ao mês 0,5% mais a Taxa Referencial (TR), associada à taxa Selic (que nos últimos anos, com a politica monetária expansionista, ficou cada vez mais baixa). Percebendo que a poupança poderia ser mais rentável que o Tesouro Nacional, o governo quis evitar a concorrência e decretou que quando a taxa de juros estiver abaixo de 8,5%, a poupança renderá não mais 0,5% + TR, e sim, 70% da taxa Selic (em 2017 ela fechou com o

menor patamar da história).

Ou seja, em qualquer cenário, a poupança nunca renderá acima da taxa de juros. Mesmo com facilidade em acessar, a isenção de Imposto de Renda e a alta liquidez, este investimento, segundo os maiores especialistas em finanças, não vale à pena diante das outras opções.

E mesmo que este seja um investimento claramente de baixo rendimento, ainda assim a poupança é a opção mais popularizada entre os brasileiros, atestando o desconhecimento de boa parte da população.

E agora?

Você já sabe que a poupança não é um bom investimento, portanto, não faz mais sentido insistir nisso. Mas você agora tem a ferramenta mais importante pra começar a investir com inteligência: a informação! O segundo passo é pesquisar outras formas de fazer o seu dinheiro render. Nós, da Redesul, fizemos isso por você e listamos algumas opções:

Tesouro Direto

Essa modalidade de investimento existe desde 2002 e tem o objetivo principal de promover acesso a todos os investidores, dos pequenos aos grandes. O Tesouro Direto basicamente funciona da seguinte forma: você empresta seu dinheiro ao governo e, em troca, recebe uma rentabilidade anual, de acordo com o tipo do título.

Diariamente, esses títulos são disponibilizados pra compra e venda, e você pode fazer esta transação pela internet. No entanto, as taxas de administração podem ser bem salgadas dependendo do valor investido e do prazo de aplicação, daí a importância de você conhecer exatamente seu perfil de investidor e ter um conhecimento no mínimo intermediário sobre as modalidades de títulos dentro desta categoria, além das condições de mercado.

Você pode obter maiores informações e descobrir como investir nessa modalidade direto no site do Ministério da Fazenda.

Previdência Privada

A previdência privada, também conhecida como previdência complementar, é um investimento que visa suplementar a aposentadoria, entretanto, frequentemente tem sido usada como forma de investimento em longo prazo. A remuneração desta modalidade não é muito superior à da poupança e as taxas de administração podem ser altas, além de existir cobrança de Imposto de Renda.

Para aderir a este sistema, você deve analisar os dois planos disponíveis: O Plano Gerador de Benefício Livre (PGBL), indicado pra quem faz a declaração completa de Imposto de Renda (IR), pois ele é dedutível em até 12% da base tributável do IR; e o Vida Gerador de Benefício Livre (VGBL), ideal pra pessoas que fazem a declaração simplificada, profissionais liberais ou pra quem já contribuiu mais de 12%, pois não é dedutível do IR.

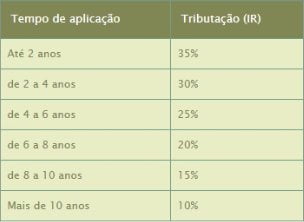

Independentemente do plano que você escolher, o regime de tributação que incidirá sobre o investimento deve ser definido e, para isso, é preciso saber o tempo e o valor da aplicação. Você tem duas opções:

Tabela progressiva – tributação é de 15% na fonte

Tabela regressiva – tributação diminui com o tempo, conforme abaixo:

Ações

Investir em ações nada mais é do que comprar “parte” de uma empresa, dividida entre diversos acionistas. O poder de influenciar nas decisões desta empresa é proporcional ao número de ações adquiridas e de acordo com a natureza desses títulos. Se forem ações ordinárias, por exemplo, o detentor não terá direito a voto nas assembleias de acionistas.

Quanto maior o valor da empresa no mercado, maior é o valor de suas ações, principalmente se elas forem negociadas em bolsas de valores. Portanto, esta modalidade de investimento segue a regra da oferta e demanda, pois se você adquirir uma ação e ela valorizar no decorrer dos anos, quando você vendê-la terá lucro sobre o acréscimo desta transação.

A notícia ruim é que o contrário também pode acontecer e a ação pode ser desvalorizada, por isso, o risco neste tipo de investimento é grande e o mercado oferece segurança bem menor se comparada com outras modalidades de investimento.

Investir em ações requer não apenas conhecimento do mercado financeiro, mas também do ramo de atuação da empresa em que se investe.

Consórcio

Esta é uma opção de investimento bastante descomplicada, indicada pra toda a população que não precisa necessariamente entender de economia, que quer investir num novo negócio ou aumentar seu patrimônio. É curioso porque em 2015, quando o país começou a apresentar os primeiros sinais de recessão econômica, a aquisição de bens e serviços através do consórcio cresceu 13,9%. Isto revela que o consumidor enxergou nesse modelo uma oportunidade pra conquistar seus objetivos com parcelas mais suaves e sem juros.

Nesta modalidade, o consumidor investe em uma espécie de compra parcelada e programada de um bem ou de um valor em crédito, e com a grande vantagem de não ter as taxas de juros absurdas dos financiamentos. Aderir ao consórcio é muito menos burocrático e mais rápido, pois não é necessário apresentar um comprovante de renda mensal, basta entrar em um grupo com pessoas que têm o mesmo objetivo.

Neste grupo, os participantes contribuem mensalmente durante um período estabelecido em contrato, formando um caixa comum. Este fundo vai garantir que todos consigam alcançar seu objetivo dentro daquele tempo estipulado; desde uma casa, um carro, uma viagem, ou qualquer produto e serviço. E é justamente essa união que permite que a compra seja feita sem qualquer taxa de juros, sem entrada, e com parcelas justas, embora tenha taxas administrativas (bem inferiores aos juros do financiamento). E mais, também é possível utilizar o FGTS para ofertar lances, complementar a carta de crédito ou para quitação total ou parcial do consórcio.

A contemplação ocorre através de sorteio entre todos os consorciados, realizado mensalmente durante assembleias. Contudo, é possível antecipar a contemplação através de um lance, que nada mais é do que o adiantamento de algumas parcelas. Uma vez contemplado, o consumidor retira a carta de crédito e já pode investir no seu sonho. Se não quiser usar a sua carta imediatamente e optar em usar o crédito como investimento, o valor fica retido em caixa e vai aumentando, de acordo com os juros da Selic.

Os grupos de consorciados são auditados pelo Banco Central e existe uma Lei específica que garante a contemplação de todos que participam, portanto, este é um investimento seguro e 100% garantido.

Ficou interessado nesta modalidade? Você pode conferir um material completo sobre tudo que você pode adquirir através do consórcio, é só clicar aqui.

Você também pode se cadastrar pra conversar com um especialista e fazer uma simulação pra saber se você tem condições de aderir a um desses grupos.

Com esta alternativa, você não vai precisar passar horas estudando sobre finanças e economia, porque fará um investimento inteligente e com retorno garantido. É só dar o primeiro passo fazendo o seu cadastro.