Já pensou em ter uma renda vitalícia entrando todo o mês na sua conta? E se você soubesse que, justamente neste período de pandemia, esse objetivo está mais fácil de alcançar do que em qualquer outro momento?

Com o índice que regula o preço dos alugueis em rota de crescimento, em contrapartida com a baixa histórica no índice da inflação, que regula os juros da compra de imóveis, não é difícil concluir que este é o melhor momento para investir em imóveis e ganhar dinheiro com aluguel.

Se você quer entender por que isso está acontecendo e a melhor maneira de tirar proveito dessa situação, continue a leitura!

Quais são os índices que impactam na compra de imóvel e locação

Antes de compreender como lucrar investindo em imóveis para alugar, é preciso saber interpretar os dois índices que impactam diretamente na compra e locação.

IGPM

Este é o Índice Geral de Preços do Mercado. Ele é calculado pelo Instituto Brasileiro de Economia da Fundação Getúlio Vargas e seu resultado é composto pela soma de valores de três índices, dividida pelo total.

São eles: Índice de Preços ao Produtor Amplo (IPA), Índice de Preços ao Consumidor (IPC) e Índice Nacional de Custo da Construção (INCC).

O IGPM considera os bens de consumo, como alimentos e roupas, mas, sobretudo, examina a variação de preços de bens de produção, como commodities* e materiais de construção.

Grave esta informação: O IGPM é historicamente utilizado como referência para o reajuste de quase todos os contratos de aluguel.

*Commodities: matérias-primas produzidas em larga escala e que podem ser estocadas e comercializadas no mercado internacional como café, soja e trigo.

IPCA

Índice de Preços ao Consumidor Amplo: o resultado desse índice leva em consideração nove categorias de produtos e serviços comercializados no varejo e se refere ao consumo pessoal das famílias. Seu objetivo é precisar os hábitos de consumo de 90% dos habitantes de 16 cidades do país.

Esse Índice é calculado pelo IBGE (Instituto Nacional de Geografia e Estatística) e mostra se os preços aumentaram, reduziram ou permaneceram estáveis.

Em outras palavras, o IPCA é responsável por medir a inflação.

E aqui é fundamental que você compreenda que o IPCA anda de mãos dadas com a taxa básica de juros, a Selic; ferramenta usada pelo Banco Central para controlar a inflação. Essa taxa impacta nas principais operações financeiras, inclusive, influencia nos juros da compra de imóveis.

De um modo geral, o IPCA faz um mapa da inflação do país, indicando as variações de preços, enquanto a taxa Selic foi criada para desacelerar ou aquecer a economia, de acordo com as variações da inflação.

Este índice registrou alta de apenas 2,44% nos últimos 12 meses, menos do que os 2,74% que o IGPM registrou apenas em agosto.

Como o IGPM e o IPCA influenciam na prática

O IGPM, por considerar bens de produção comercializados internacionalmente, sofre influência direta do Dólar. Para você ter uma ideia, a moeda norte-americana acumulou alta de 34,19% no último ano.

Partindo desse pressuposto, pense no seguinte exemplo: se o preço do arroz (commodity) aumenta influenciado pela alta do Dólar, a tendência é que o IGPM acompanhe essa elevação. No último ano, esse índice apresentou alta de 13,02%.

Fora isso, o consumo interno desse grão aumentou durante a pandemia e, como a nossa moeda perdeu valor, importar acaba saindo muito caro. Essa lei da oferta e da procura influencia diretamente no preço do produto e seus derivados. Agora você entendeu por que o arroz sofreu um aumento de 120%?

Isso significa que todos os produtos produzidos a partir do arroz – e que são regulados pelo IPCA – também sofrerão aumento, porém, de maneira mais diluída, sem um impacto tão significativo.

Ou seja, o IPCA, que regula a inflação e os juros, também é impactado pela alta do Dólar, ainda que em menor escala, e isso justifica por que quase sempre a inflação sobe junto com a moeda norte-americana.

Neste momento de pandemia, no entanto, vem acontecendo uma situação atípica, já que a inflação não tem acompanhado essa elevação do Dólar.

Por que este é um momento único para a economia

Segundo economistas, a relação entre o Dólar e a inflação não mudou. Na verdade, a alteração que ocorreu foi na renda do consumidor.

Em virtude do isolamento social, a economia entrou em recessão e a lógica passou a ser a seguinte: com menos clientes para comprar, as empresas não conseguem mais repassar o aumento dos custos, porque o consumidor não consegue pagar.

Fora isso, muitas empresas ainda têm estoques de produtos importados, adquiridos quando o Dólar estava mais baixo. Esses estoques ainda não foram consumidos, porque a demanda está muito abaixo do que era esperado em função da pandemia.

Em suma, a principal razão para a inflação não ter seguido a alta do Dólar especificamente este ano é o baixo consumo, realidade esta que, conforme economistas, não deve durar muito tempo.

Durante a pandemia, em um primeiro momento, o isolamento social chegou a provocar deflação nos meses de abril e maio, fazendo com que o governo lançasse mão da ferramenta para regular a inflação.

E agora você entendeu por que o Banco Central reduziu a taxa Selic, que regula também os juros da compra de imóveis.

Qual é impacto no custo dos imóveis e no preço dos alugueis

Nós já mostramos que o IGPM subiu mais de 13% nos últimos 12 meses puxado pela alta do Dólar. Você também já viu que o IPCA, que regula a inflação e a taxa Selic, não apresentou aumento significativo no último ano. Agora, fica mais fácil entender como esses índices impactam diretamente no custo dos imóveis e no preço dos aluguéis.

De um lado, o IGPM que historicamente é responsável pelo reajuste dos aluguéis, está elevando drasticamente o valor da locação. De outro, a Selic estacionada em 2% ao ano, puxada pela baixa no consumo, abre a possibilidade de comprar imóveis com juros mais baixos.

Esse “desequilíbrio” na balança desenha o cenário ideal para quem quer investir em imóveis e ganhar dinheiro com aluguel.

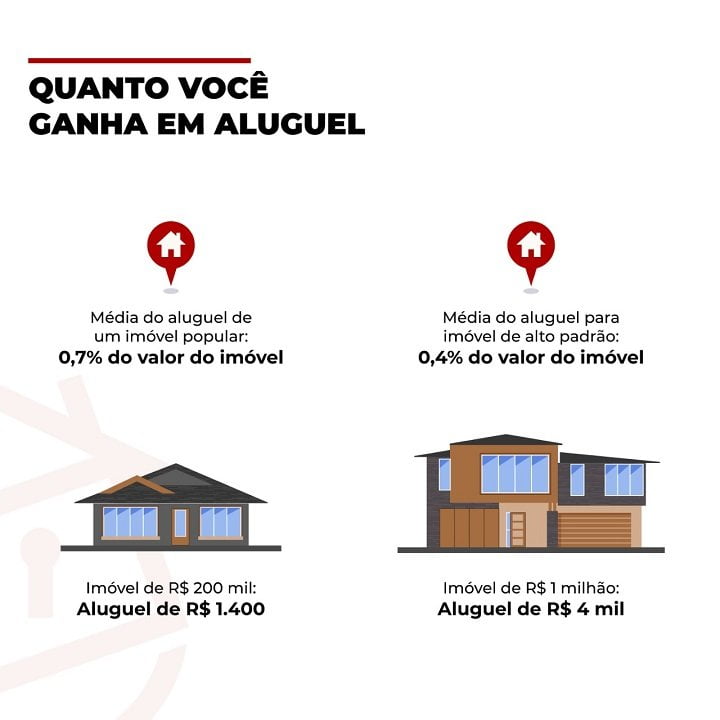

Agora, faça uma conta simples: fora das capitais, a média de cálculo do aluguel é de 0,7% do valor de um imóvel popular, e de 0,4% para imóvel acima de R$ 1 milhão.

Se você comprar um imóvel de R$ 200 mil, pode cobrar no mínimo R$ 1.400 de aluguel. Para um imóvel de R$ 1 milhão, o valor da locação parte de R$ 4 mil.

Este é o valor que vai entrar todo o mês na sua conta se você decidir surfar nessa onda e comprar um imóvel hoje.

Alternativas para comprar imóveis e lucrar com locação

Sabendo de todas as informações que colocamos aqui, você pode concluir que realmente este é o melhor momento para comprar um imóvel e ganhar dinheiro com aluguel. Entretanto, chegar a essa conclusão é fácil, a parte complicada é conseguir crédito para fazer essa aquisição, não é mesmo?

Nós também queremos ajudar você a encontrar o melhor caminho para comprar um imóvel de acordo com as suas condições. Por isso, é muito importante que você analise com calma e serenidade as opções que o mercado oferece.

Se você, como a maioria da população, não pode comprar à vista, explicamos duas maneiras de fazer essa aquisição de maneira parcelada.

Financiamento

O financiamento imobiliário ainda é a opção mais procurada pelos brasileiros na hora de comprar um imóvel. Com a baixa histórica da taxa Selic, essa modalidade segue no topo das mais escolhidas.

Entretanto, muitos especialistas associam o grande volume de financiamentos imobiliários à baixa educação financeira, que é um problema endêmico no Brasil.

Isso porque, muitas pessoas não calculam o valor dos juros, apenas consideram o valor das parcelas: se cabem no bolso, então basta. Há que se ponderar ainda o valor de entrada, que costuma ser 20% do preço do imóvel.

A verdade é que quando as pessoas param para calcular o valor que pagarão apenas de juros, a consciência leva um baque e o consumidor pensa duas vezes antes de fechar o contrato.

Considere o seguinte: se você optasse pelo financiamento mais tradicional, com juros atualizados pela Taxa Referencial, pagaria cerca de 8% de juros ao ano, o que é um percentual muito alto.

E aqui você pode achar que com a nova modalidade de financiamento anunciada em 2020, cuja correção é pelo IPCA, esse financiamento poderia sair barato. Mas a realidade é diferente.

Além dos juros seguirem altos, na média de 4% ao ano, o risco de a inflação subir nos 30 anos de financiamento é muito alto e você pode perder dinheiro. Por isso, o primeiro modelo ainda é o mais utilizado.

O custo

Para você visualizar melhor essa conta, nós simulamos um financiamento pela Caixa Econômica Federal para um imóvel de R$ 300 mil, com renda familiar de R$ 20 mil, juros atualizados pela Taxa Referencial e com pagamento pelo Sistema de Amortização SAC. Veja o resultado:

Nessa simulação para a compra de um imóvel de R$ 300 mil, você teria que desembolsar R$ 60 mil para a entrada, portanto, o valor financiado ficaria em R$ 240 mil e você ficaria 35 anos pagando essa conta, certo?

Agora, veja como ficariam as parcelas e os juros:

Com juro de 8,5% ao ano, porém, com custo efetivo total de 9,5%, você começaria pagando R$ 2.313,14 e terminaria com parcelas de R$ 600 reais.

Mas não se engane, praticamente todo o juro que você paga está nas primeiras parcelas. Para tirar a prova, basta você dividir os R$ 240 mil por 420 meses. O resultado é R$ 571,42, e este seria o valor das parcelas se não houvesse a incidência dos juros.

E o valor final do imóvel?

Para ter esse imóvel de R$ 300 mil via financiamento, você pagaria R$ 701.583,48.

Quer ver essa conta mais detalhada? Neste vídeo você consegue entender exatamente o quanto esse financiamento impactaria do seu orçamento:

O prazo

Um financiamento pode durar mais de 30 anos, sendo assim, essa compra precisa ser muito bem planejada. Não é raro mudar de ideia depois de tanto tempo: as pessoas casam, separam, têm filhos, os filhos crescem e as prioridades mudam.

Durante a pandemia, por exemplo, muita gente foi atrás de imóveis com varanda ou quintal e espaço para home office.

Se parar para pensar que essa dívida pode se estender por décadas, vai perceber que é fundamental calcular com frieza todas as variações que podem ocorrer nesse período, inclusive, de onde virá sua renda caso você perca o emprego ou passe por uma situação que demande dinheiro, como doença na família, por exemplo.

Tudo deve ser calculado, mas não é isso o que vem ocorrendo no Brasil. Em 2019, os cinco principais bancos do país anunciaram a retomada de mais de 100 mil imóveis por inadimplência. Segundo eles, se tivessem seguido à risca o resgate de bens por falta de pagamento, esse número seria triplicado.

Isso significa que tem muita gente arrependida por ter embarcado nessa operação sem calcular todos os riscos. Portanto, se você pensa em financiar e não quer perder esse imóvel no meio do caminho, esteja muito consciente do que está fazendo.

Consórcio

Para quem fez os cálculos do financiamento e não quer pagar os juros elevados, nem arriscar passar pela frustração de perder o imóvel no meio de uma jornada tão longa, o sistema de consórcio certamente é a solução mais inteligente.

E antes que você conclua que não vale a pena fazer consórcio para comprar um imóvel e aproveitar o momento para ganhar dinheiro com aluguel, porque pode demorar, nós já adiantamos que para esses casos a estratégia é diferente.

Você não precisa esperar por sorteio algum para levantar o crédito sem juros, e nós logo explicaremos por quê.

Antes, é importante que você entenda como é o funcionamento do consórcio. Nesse sistema, um grupo de pessoas com o mesmo objetivo – no caso, a compra de imóvel – se une para adquirir esse bem sem que ninguém precise pagar juros.

Por exemplo

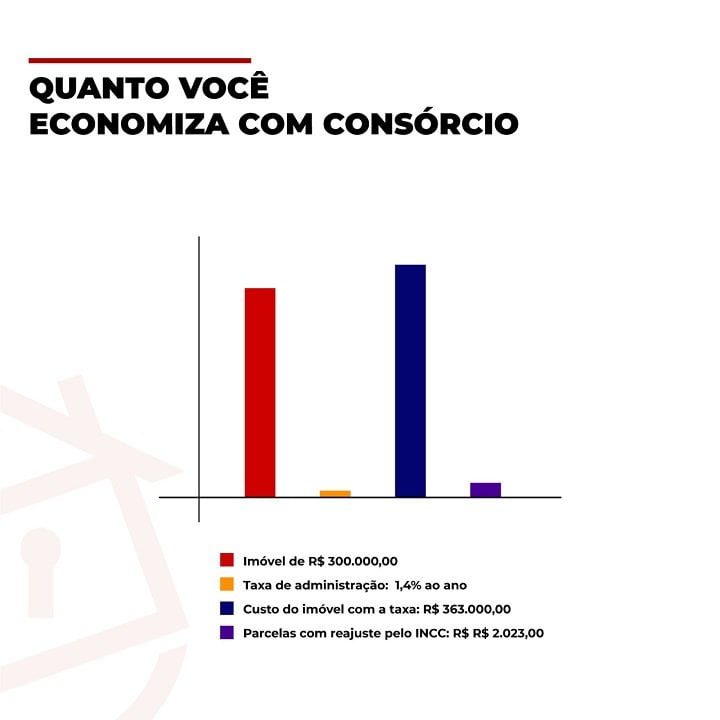

Vamos imaginar que a sua intenção seja comprar um imóvel de R$ 300 mil. Com o consórcio, você divide esse valor pelo número de parcelas e acrescenta uma pequena taxa cobrada pela administradora de consórcio para gerir os grupos e organizar os sorteios. Essa taxa fica em média de 1,4% ao ano ou cerca de 0,12% ao mês. Veja:

Portanto, se você comprar um imóvel de R$ 300 mil com um consórcio, o custo com a taxa de administração ficaria em R$ 363 mil, e suas parcelas seriam de R$ 2.016,66.

É importante destacar que o consórcio imobiliário passa por ajuste anual, atualizado pelo INCC (Índice Nacional de Custo da Construção), que está com uma previsão média acumulada para este ano de 4,20%. Ou seja, sua parcela total com o reajuste ficaria em R$ 2.100,47.

Esse reajuste é fundamental para quem nenhum consorciado perca o seu poder de compra no decorrer dos anos.

Considere que o aluguel de um imóvel de R$ 300 mil é de R$ 2.100,00 por mês, e que esse aluguel, uma vez reajustado pelo IGPM, pode saltar no próximo ano para R$ 2.373,00.

Agora, compare custo total que você teria com esses dois sistemas e o quanto pode lucrar se investir em um imóvel usando o consórcio como ferramenta.

Mas não é apenas o valor atraente das parcelas e a ausência de juros que tem atraído 948,21 mil brasileiros que estão neste momento investindo em cartas de crédito para a compra de um imóvel: o prazo também é uma grande vantagem!

Prazo

Nós já dissemos que existem maneiras de adiantar a contemplação do consórcio. Isso quer dizer que você não precisa esperar para comprar o seu imóvel e finalmente ganhar dinheiro com o aluguel.

Mas antes de você entender que estratégia é essa, é importante que você saiba como funciona contemplação tradicional. É desta maneira que você entenderá os prazos do consórcio.

Na contemplação tradicional, a administradora de consórcios organiza sorteios, aonde uma ou mais cotas podem ser sorteadas todos os meses, dependendo do saldo do grupo. Esses sorteios acontecem até o final do prazo do plano, que, normalmente em consórcios imobiliários, dura aproximadamente 180 meses. Ou seja, 15 anos a menos que um financiamento.

Como adiantar a contemplação

Agora que você entendeu como funcionam os sorteios, fica mais fácil compreender a estratégia de contemplação rápida: estamos falando dos lances!

Ofertar um lance nada mais é do que adiantar algumas parcelas do seu consórcio para o grupo. A maior oferta do mês é contemplada. Você pode oferecer um lance com recursos próprios ou com um percentual da sua carta de crédito.

Isso quer dizer que o valor que você teria que pagar para dar a entrada de um financiamento, pode ser perfeitamente utilizado para fazer essa oferta de lance e ser contemplado rapidamente.

E aqui entra uma grande jogada: uma vez contemplado, você compra o imóvel, aluga e com o valor da locação você paga as parcelas do consórcio. Muita gente faz isso!

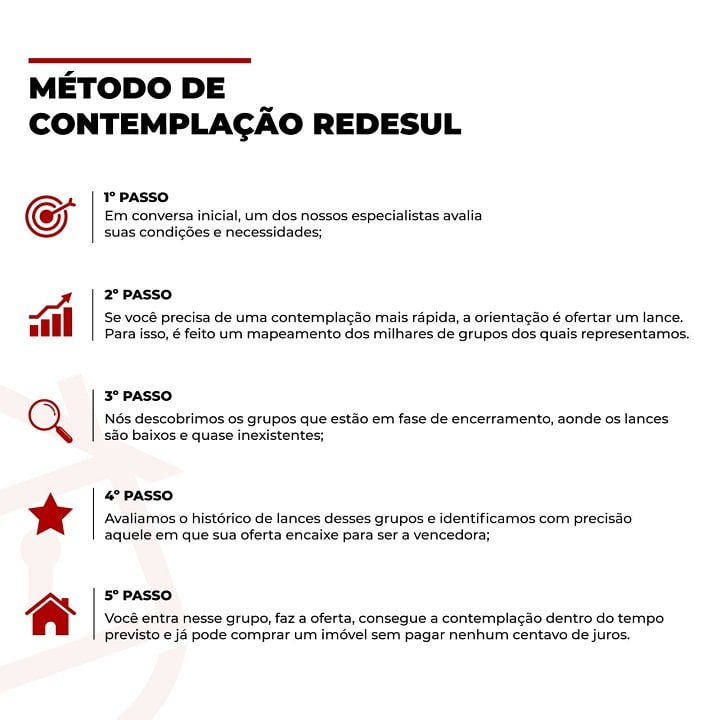

O método Redesul

Aqui, na Redesul, depois de uma década trabalhando para encontrar as melhores soluções de crédito, nós desenvolvemos um método específico para você ofertar um lance de maneira certeira. Fizemos isso em apenas 5 passos. Veja:

Veja alguns prints de avisos de contemplação por lances:

O Lucas, o Alexandre e o Roberto seguiram exatamente esses passos e foram contemplados logo no início do plano. Olha o que eles dizem:

Não foi sorte, foi o método Redesul de contemplação rápida! Esses são apenas três clientes satisfeitos com nossa estratégia, mas deixaremos neste link mais alguns depoimentos para você conferir.

Crédito rápido com cartas de crédito contempladas

Se você gostaria de acessar esse crédito imobiliário sem juros rapidamente, mas não quer trabalhar com a oferta de lances, existe ainda a possibilidade de adquirir uma carta de crédito que já passou pelo processo de contemplação.

O que você deve fazer é encontrar um consorciado que queira vender a sua cota contemplada, pagar o que foi pago por esse consórcio até a sua contemplação e assumir as parcelas restantes e pronto, já pode comprar um imóvel e conseguir ganhar um bom dinheiro com o aluguel.

É normal que, nesses casos, o dono original dessa cota cobre um spread sobre esse crédito que já está disponível para uso imediato. Mas é importante frisar que, mesmo com esse ágio, o valor de uma carta de crédito contemplada é bastante inferior aos juros de um financiamento, por isso a procura por essas cartas é sempre maior que a oferta.

Se você quer entender melhor como funciona a compra de uma carta de crédito contemplada, nós temos um material rico sobre esse assunto, basta preencher o formulário abaixo para acessar gratuitamente:

new RDStationForms(‘consorcio-contemplado-ebook-eab825b6ed89c7388daa-html’, ‘UA-113901927-1’).createForm();

Por que confiar na Redesul

A Redesul Consórcios atua desde 2010 em todo o território brasileiro, embora nossa sede seja em Chapecó-SC.

Nosso foco é auxiliar pessoas físicas e jurídicas a conseguirem crédito barato, sem juros, para realizarem os mais variados objetivos, principalmente a aquisição de imóveis.

Para tanto, fazemos questão de assumir parcerias de peso e, por isso, representamos os maiores bancos e administradoras do pais, como Itaú, Banco do Brasil, Caixa Econômica e Embracon.

Somos umas das corretoras de consórcios mais bem avaliadas nas redes sociais brasileiras. Temos como guia o Código de Defesa do Consumidor, por isso, não temos qualquer denúncia em sites de reclamações.

Veja o que estão falando sobre nós:

Agora que você entendeu de que maneira pode ganhar dinheiro com aluguel aproveitando esse momento para comprar um imóvel, já pode planejar essa aquisição com mais propriedade, e nós queremos ajudar você nessa conquista.

O que acha de agendar uma consultoria especializada totalmente gratuita e sem compromisso com um dos nossos especialistas? Basta clicar na imagem abaixo e fazer o cadastro.